2005年9月26日

Status:面板廠商的另個角力場

台灣面板廠的50吋等級的面板切出來了,代表的意義是什麼?

就我的觀察,這是尋求Status的提昇,向消費者、競爭者、及客戶放出公司具有特定實力訊息(參考:『品牌與通路』:台灣TFT-LCD產業的下一步怎麼走? )。

從 組織理論的角度來看,Status是社會認知下的產物。不同的status會產生不同的訊息釋放效果,處於high status的廠商,對於其利益相關者而言,該企業就是三好一公道(品質好、信用好、服務好、價錢公道)的象徵。因此,high status的廠商在吸收社會/經濟資源時,會比low status廠商來的有利。

在目前,一些策略管理的文獻開始將social status納入競爭優勢的探討。過去,像奇美的這種行為,industrial organization觀點會認為這是藉由內生成本投資在賽局中取得領先的競爭優勢,對於社會心理的影響幾無論述。在面板產業,如果要選業界的真正的大 哥,我猜Sharp還是第一名,雖然Sharp的產能並非最大,垂直整合並非最高,成本結構並非最佳,技術也並非樣樣領先。Sharp初期的確早先其它廠商 在TFT-LCD上進行大規模的R&D與量產,為Sharp取得領先的地位。但是,在競爭對手逐漸在產能、垂直整合、成本結構、技術能力上一一超 越Sharp之後,Sharp的江湖大哥地位仍備受尊敬,可見得Status的持久性較一般認知的實體資源投入所產生的競爭優勢來得長遠。

台灣面板廠商的業界Status為何呢?大家心中的答案應該都差不多。

因此,當廠商努力的在這個產業中提昇自己的status時,我們都該給予掌聲。

2005年9月10日

華映:來跳舞吧

從理論上來看,合併或是合作對同質性過高的二線廠都是好消息。因為可以發揮專業化的好處:與其兩家廠商作一樣的事,造成產能過剩、價格崩跌,不如合作(當然包含合併),資源配置可以更加有彈性。

華映一向是聯合與中時報系的最愛,在報導中,華映的意見常常會自動轉換為「所有」廠商的意見,華映的「呼籲」往往會形成針眨政府政策或是同業策略的重要意見。至於,為何會有華映隱身在後傳球,而媒體在前進攻,這就不得而知了!

華映這次釋出的訊息其實很有趣。有以下兩點有趣之處:

第一,嘴巴不緊: 雖然華映一付很緊張的樣子,告訴大家不要把事情炒得太大,以免到時合併失敗。但是,這就像是藝人有意無意的透露出「目前已經與某位國際級導演談好新戲的角 色…」,期望籍由媒體炒大聲勢。過去唯一成功的合併例子,達碁與聯友,在合併之前,訊息的保護滴水不漏,直到合併記者會時才完整揭露出整個合併過程與細 節。

為何華映的嘴巴不緊?是因為合併事宜已經談得差不多了,所以需要媒體來個臨門一腳的協助?還是合併談判遇到瓶頸,需要透過媒體釋放風聲?這也就不得而知了。

第二,態度悲愴而委曲:合併都還沒有實質的細節透露,此時華映所表現的確是態度悲愴、委曲。華映就TFT產能而言,排名國內第三,照理說不應該表現出這種悲愴、委曲的態度。所以,要不就是媒體好朋友的過度詮釋,要不就是真的遭遇到天大的委曲。

林鎮弘:華映合併 不是老三嫁老五

2005/09/09 經濟日報 記者張義宮/台北報導

華映董事長兼總經理林鎮弘昨(8)日說,華映正與同業洽談面板廠的合併,將採對等(equal)、平衡的方式,而非「被併吞的合併」。他強調,這項合併案不是「將第三名出嫁給第五名」。

…華映目前是台灣第三大面板廠,面板產出僅次友達及奇美電,廣達集團旗下廣輝排名第五,鴻海集團旗下的群創面板產出甚至排名第七。華映及其母公司大同公司員工昨天對「第五名甚至第七名的面板廠要併購第三大的面板廠」的傳言,頗不是滋味。

面板合併風 傳出多角戀

2005.09.09 工商時報 陳國瑋、李淑惠/台北報導

市場甚囂塵上的說法是,華映合併案牽扯出一郭、二林電子大老外加杜英宗的多角關係(所謂一郭指鴻海郭台銘;二林是林郭文豔及林百里)。法人圈傳 出,鴻海大軍揮向TFT產業領域,且頗有斬獲,獲得包括DELL(戴爾)HP(惠普)等國外大廠的不小訂單,使本身嫡系的群創產能利用率大增,迫使鴻海必 須向外爭取新的TFT面板產能,而擁有四代、五代線的華映,加上該公司在中國大陸長期的佈局,即成為鴻海有意合作的對象,乃向華映提出合作要求;惟身為國 內歷史最久的顯示器製造集團,林郭文豔對於華映仍然存有一定的情感,但也不願直接向鴻海表示拒絕,乃轉向尋找素有TFT合併大師、花旗美邦杜英宗的協助。

…不過,當鴻海得知廣達也有意參與競標時,對於大同集團表達較強硬的立場;市場傳言,鴻海甚至揚言,若大同執意將華映賣給廣達,不排除直接買下持有華映三成股權的大同,此舉令林郭文艷是傷透腦筋。

…一位法人即形容:大同集團是「其人無罪、懷璧其罪」,擁有華映是福禍難卜。而在各科技大老仍舊角力下,短期之內要定案的機率並不高。

從以上的報導,大同/華映像可愛純潔的小白兔,誤入大野狼的陷阱,任由產業界、金融界的邪惡巨頭們宰割。像工商時報的報導,「法人.圈」這位last name為圈的先生已經多次在工商時報發表八卦言論,到底真像為何,只有等「法人.圈」自己出來說個分明。

這次的合併會不會成功?正如華映所釋出的訊息,噓!各位別亂猜測啊!到時候合併失敗,都是你們媒體太早揭露過多細節。這種廠商與媒體的共生,實在有趣啊!

合併若是成功(華映+廣輝 or 華映+群創),沒搶到親的廣輝 or 群創,從頭到尾都沒有人提的彩晶,以及等在旁邊看小貓們嘻戲的二虎,接下來會怎麼做?這才是有趣的地方!

2005年8月30日

油價漲不停 對面板業有影響嗎?

我國的能源進口比重一直在95%以上,其中,石油佔我國能源總供給的50%。因此,油價的上漲,對於耗能較高的產業有直接的衝擊。時值我國政府全力扶植兩兆雙星產業之際,若因為高油價導致生產成本提高,將對於我國經濟發展有所傷害。以下分析油價上漲對於平面顯示產業的影響程度。

產業關聯程度分析

下表係根據主計處民國90年的台灣地區產業關聯表編製報告的國內關聯程度表(162部門)所摘錄的資訊。產業關聯程度表用以分析產業間的相互關聯程度,其意義為某一部門產品之最終需要增加1單位時,所需向各部門直、間接購買單位數。如表所示,若光電元件及材料的最終的需求增加100萬元時,需直接或間接向本身光電元件及材料購買7.65萬元產品,向電子零組件業購買3.35萬元產品,向塑膠製品部門購買4.44萬元產品。

在主計處的分類中沒有平面顯示器產業此一類別,因此,我們選擇與平面顯示器產業最為相關的光電元件及材料 類別做為分析標的,同時找出與此一部門有較高關聯程度的供給部門。我國液晶面板製造佔光電材料及元件部門中88%以上的產值,因此,可以相當程度反應中游面板製造商與其他供給部門的依存關係。在這個簡表中,與石油相關的部門包括基本化工原料、石油化工原料、塑膠(合成樹脂)、石油煉製品、塑膠製品、電力等六個部門。

從表中可以得知,光電元件及材料對於本身部門、金融、塑膠製品、研究發展服務、電子零組件業、電力、批發等部門有較高的需求,其中塑膠製品與電力分別跟油價有直接與間接的連動關係。若以石油相關部門的6個部門加總來看,光電元件及材料部門每1單元的需求增加需要0.12單位的能源、原物料的供給。

值得注意的是,以上數據是採用民國90的資料,從近兩年光電元件及材料部門的規模與範疇的快速擴大,可以預期與上述關聯產業的相互連動程度也會提高。因此,對平面顯示器產業而言,能源以及石化原物料的價格上漲對於成本的增加之影響不可謂不大。

小結

長期的油價持續攀昇直接影響到平面顯示器產業的塑化原料的價格提高,使得目前獲利已相當困難的面板廠商居於更為不利的成本劣勢情境之中。尤其現在正值眾家面板廠商努力提昇經營效率之際,原物料成本的提高將抵銷掉生產效率提昇的成果。

高油價也會帶動電力價格的提高。目前台電的發電量10%是由燃油方式產生,因此若是油價持續上昇,台電可以會以提高電價或是提高其他發電來源的供給。平面顯示器產業1單位的產出需要0.022單元的電力供應服務,若是電力價格上漲對面板產業有不小的影響。

註:關聯度指標

通常是以1做為評判標準。

如果影響度與感應度都大於1,表示該類型產業不僅可以帶動其他產業發展,亦為配合其他產業發展不可缺少的產業,為致力經濟發展所必須推動的關鍵性產業。

若感應度大於1,但影響度卻低於1,表示其向前關聯程度高,惟向後關聯程度較低。該類型產業易隨其他產業發展而跟著起飛,大多為發展其他產業不可缺少之產業。

若感應度及影響度均較1為小,表示其向前及向後關聯程度均低。該類型產業本身既不易帶動其他產業起飛,也不易因其他產業發展而受影響,為聯鎖效果最低的產業。

若感應度低,影響度高,亦即向前關聯程度低,向後關聯程度高,本區產業不易受其他產業影響,但極易帶動其他產業發展。

從這個結果來看,光電元件及材料在民國90年的關聯表中並沒有太大的帶動產業效果,反倒是其他產業帶動光電元件及材料這個部門成長的效果較大。93年表應該快出來了,不知道結果是否有天地逆轉。

[1]主計處定義光電材料及元件製造業為:舉凡從事光電材料及元件製造之行業均屬之。包含的項目有:光電元件製造、太陽能電池製造、發光二極體製造、液晶面板製造、電漿面板製造。

2005年7月20日

KUSO報導:好個“日韓聞風喪膽”

友達與奇美以後會逐漸吃掉台灣本地70%以上的資源,包括資金、土地、人才。因此對二線廠商而言,中國大陸成為另一個奮起之地。假設華映要帶技術過去,相信會有來自中國大陸各省的代表在機場等候接機,不必修習困難的北斗神拳也能領悟,因為兩岸的官員都是將「固定資產投資增長率」做為升官發財的指標。

另外,順道一提,中國大陸做什麼對於其他國家而言都是威脅。原因也很簡單,只需修鍊南斗聖拳就能理解:當一個國家多達10億以上人口時,同心協力一人吐一口口水時,所造成的危害將不亞於黃河潰堤(不過…挺噁心的就是了…)。現在的中國大陸充滿經濟野心與民族大義,在這種集體催眠的氛圍下,做什麼事對於其他國家而言都是極大的威脅。

新聞點析:大陸風吹草動 日韓聞風喪膽

2005-7-19 13:16:38

中國大陸TFT-LCD如火如荼中國大陸兩條五代面板生產線順利量產後,面板兩虎上廣電、京東方成了世界面板產業關注的焦點。近期,華表宏達光電科技有限公司最近在山東東營經濟開發區舉行了面板模塊生產線奠基儀式。除此之外,龍騰光電、天馬微電子、等也正在積極投建全新的LCD生產線。南京顯示器件產業園,經中國信息產業部批准,已升為國家級產業園區。寧波等其它開發區也在當地政府大力扶持下,LCD產業在加速進行。

韓國:威脅論

據韓聯合通訊社報道評論:繼台灣LCD出貨量連續兩個月領先韓國之後,中國大陸LCD企業也發起了「趕超韓國攻勢」。韓國業界人士表示:「三星已經進入第七代LCD的批量生產,LG飛利浦等也將從明年上半年開始生產第七代LCD,韓國企業在更新換代和技術實力方面仍然遙遙領先。但是從中、長期來看,應該認真應對台灣和中國大陸的攻勢。僅從呈現出強勁增長勢頭的中國大陸來說,就不能排除近幾年內在家電或IT領域成為威脅對象的可能性。」

台灣:心急如焚

台灣當局在對台灣廠商赴大陸投資建廠的管制政策之下,與台灣廠商對投資中國大陸液晶產業意願形成了強烈的反差。台灣西進運動的感召下,面板廠商心急如焚。台灣TFT-LCD產業協會理事長、中華映管董事長林鎮弘明確表示:盡速開放登陸,至少讓華映設廠。台灣五虎中的最後一虎奇美投資策略急轉彎,將赴大陸設立液晶顯示器面板模塊(LCM)廠,最遲本月底、下月初定案。此舉將使面板五虎後段LCM廠齊集大陸。友達光電(AUO)、中華映管(CPT)、瀚宇彩晶(HANSTAR)也已經進入面板第六代LCD的量產,並計劃進入第七代生產線。

日本:秘密研發

中國大陸TFT-LCD產業興起,日本表面表現得非常平靜。除了夏普投資14億美元新建的8G液晶面板工廠、調整中國市場;另一等離子巨頭松下也將在中國蘇州投入10億美金建PDP廠明顯動作外,秘密研發新的技術,已成日本TFT-LCD產業新的增長點。據資料統計,目前液晶產業中有95%以上的技術在日本手中,在世界各種展會上,最新亮相的各種技術、產品,出自日本的最多,包括最先進的OLED、SED等。日本積極搶先技術佈局,將成為未來平板產業中最核心的一環。

面對中國大陸TFT-LCD產業新動向,日韓台都警惕觀望,但中國大陸TFT-LCD產業究竟是怎樣的現狀與未來,這仍是個迷,相信日韓台廠商不只是杯弓蛇影的錯覺。(中華液晶網/周暉)

2005年7月8日

產業軼聞:廣達曾錯失入股明基、友達(上)

…在購併上,投資法人圈還流傳一個說法,就是廣達曾錯失一個大好的購併案。去年十一月,友達宣布承接五.四%的明基股權,成為繼宏碁之後的明基第二大股東。由於宏碁持續處分明基股權的政策不變,因此明基股權花落誰家,牽動著明基與友達的經營權。因為明基持股友達一三.二六%的股權,為國內最大面板廠友達的最大股東,誰控制明基,等於一併掌握了友達。

於是,去年有人獻策,手頭現金超過三百億元的廣達,何不考慮承接宏碁釋出的股權,一舉吃下明基、控制友達。

這個合併點子的巧妙之處,除了廣達集團不甚起色的手機事業,能和明基手機部門結合之外,廣達旗下的廣輝,還可以與面板大老虎友達策略聯盟,甚至合併;而廣達旗下的光碟機事業廣明光電,也可與明基飛利浦的光碟機事業整合。至於明基的品牌BENQ,則可另外獨立為品牌公司,代工歸代工,品牌歸品牌,廣達馬上能從筆記型電腦代工業務,跨入電腦周邊、手機,成為全球面板的老虎。

當然後來這件事沒有成真,所以只能成為產業軼聞了!

從這件事可以引發二個議題:國內跨集團的M&A、以及從客戶的角度看跨集團的M&A。

內部管理無法讓多個Business Units產生綜效是會發生M&A的關鍵因素之一,因此廠商會選擇把績效差的BU轉賣給有能力經營的企業。例如,IBM的NB轉賣給聯想,西門子的手機部門轉賣給BenQ。

綜效可以是範疇經濟(economies of scope):我多生產一樣新產品,但是成本卻可以因為共用相同的生產流程或設備,反而總成本下降的效應,稱之為範疇經濟。

企業除了致力追求因為規模放大而造成平均投入成本降低的規模經濟效應外,範疇經濟效應是企業成長的重要思考方向。但是,範籌經濟的達成困難度卻相當高。原因在於,內部的資源移轉或是共同設備基礎往往效率性不佳。

有效率的協調組織內剩餘資源,並與組織內其他成員共享資源,常理來說,是違反人性的。組織的經理人習於藏匿剩餘資源,並且吝於與其他成員共享資源,一方面保留實力,一方面則是避免為人作嫁。

從資源基礎(RBV)的理論上來說(另一個看範疇經濟的解釋),企業為了避免外界模仿其競爭優勢,會對於核心的能力設下許多模仿障礙,讓外界難以一窺其堂奧。但是,這也造成企業內部組織難以進行資源的移轉與學習,內部的人員不見得能夠在重重模仿障礙中學得真正的奧義。這就是資源基礎的悖論。

從經營的成效來看,廣達的範疇經濟達成的效率並不好:

「摩根士丹利證券(Morgan Stanley)研究部執行董事曾雅蘭分析,廣達的NB非常強,但從NB跨足手機、伺服器到儲存設備,還未見到廣達集團內的管理能力,能夠複製NB的成功。」

國內的前幾大電子製造集團這幾年都積極調整本身的生產體系,期望能突破既有生產體系下的成長極限。你有手機、NB、伺服器、準系統、PDA,我也有,這些集團都有類似的產品佈局。但是,有的人就是可以面面俱到,有的人就是東破西漏。造成的結果是,這些集團間進行資源的買賣,讓資源能更有效的運用。

從廣達這幾年一直突破不了固有生產體系的限制來看,就算真的吃下「BenQ-友達」,有能力經營嗎?林百里是否曾經修習法輪奧義,因而能轉動萬物於一心,這就不得而知了。

(待續)

2005年7月1日

友達買到超值全餐?友達取得IBM面板相關專利

先為友達鼓掌!

IBM這幾年蠻愛賣專利(IBM的專利授權政策)、賣技術、賣產品線的,尤其是最近IBM為了網際網路應用技術標準化,大量免費釋出專利。

不過,目前尚不知道IBM這些技術專利的有效生命期間還有多久,這會影響到友達有沒有足夠的時間善用這些專利。

這些專利的範圍:“專利技術領域幾乎涵蓋TFT-LCD相關的技術,包括從TFT

Array製程技術(TFT結構製程及線路)到Cell組合製程技術(如滴下式注入法)、RGB彩色濾光片技術到模組部份的背光技術、驅動電路技術等等。”

看來友達用12億買到一套超值全餐。

先看一下IBM過去兩年從專利上掙到多少錢:

Intellectual property and custom development income

| FOR THE YEAR ENDED DECEMBER 31: | 2004 | 2003 | Yr. to Yr. Change |

| Sales and other transfers of intellectual property | $466 | $562 | -17.1% |

| Licensing/royalty-based fees | 393 | 338 | 16.3% |

| Custom development income | 310 | 268 | 15.7% |

| Total | $1169 | $1168 | 0.2% |

(Dollars in millions)

Intellectual property and custom development income was flat in 2004 versus 2003. The timing and amount of Sales and other transfers of IP may vary significantly from period to period depending upon the timing of divestitures, industry consolidation, economic conditions and the timing of new patents and know-how development.

IBM在2004年賣專利的收入為466百萬美元,2003年為562百萬美元,在此假設IBM之後每年賣專利大概收入500百萬美元。

如 果報載IBM賣專利給友達的金額為12億台幣的金額是正確的,那麼約當38百萬美元(1:31),佔IBM一年專利收入的7.6%。由於沒有別的比較數

據,不知道友達這樣的金額是不是大戶,不過如果我是IBM負責賣專利的人員,還是會頒一塊「惠我良多」的牌子給友達,畢竟對於年度業績的達成,7.6%還

蠻重要的。

假設這些專利足夠保護友達3年,一年平均的支出為4億台幣;根據陳泳丞的報導:「友達在過去兩年中(二○○三與二○○四年)光是花費在專利維護、研究費與相關費用上,合計就有將近新台幣四億三千萬元的開銷。」,看來友達真的買到超值全餐。

日韓TFT液晶面板專利數與台灣廠商之比較

| 2001 | 2002 | 2003 | 2004 | Total | |

| LGL | 62 | 122 | 211 | 285 | 680 |

| Sharp | 93 | 98 | 84 | 74 | 349 |

| Hitachi | 55 | 71 | 100 | 102 | 328 |

| Samsung | 54 | 47 | 70 | 91 | 262 |

| All Taiwan TFT firms | 23 | 53 | 84 | 159 | 319 |

Source: ITIS計畫, 2005年6月

(本篇尚在修改)

2005.07.01 工商時報 陳泳丞/台北報導

國內面板龍頭廠友達光電昨(三十)日宣布,取得IBM約一百七十件TFT-LCD相關美國專利,且此次IBM讓與核心關鍵專利,與一般專利授權不同,除友

達本身有權使用相關專利外,亦可對他廠授權。完成此項布局後,友達在美國的LCD相關專利,也一口氣增加八五%,總數達到三百七十項以上。初估友達此舉花

不到新台幣十二億元,就將從IBM處取得可用於攻擊的專利籌碼,對於提升產業競爭力,具有極高的戰略性意義。

友達前身之一的達碁科技,最初的大尺寸面板量產技術,就是來自IBM。過去台灣廠商不管在技轉或是取得專利授權上,多僅止於被動式支付權利金以取得原廠專利授權。

因此,友達總經理陳炫彬特別強調,「這次透過交易取得IBM的重要基礎專利,是台灣首次永久取得數量如此龐大的TFT-LCD相關專利,這不僅將大幅提昇友達在平面顯示器產業專利權戰略地位,更能維護友達合作客戶權益。」

據了解,IBM這一批專利的讓與「市場行情價」超過新台幣十二億元(約四千多萬美元),但因友達本

身已經具備許多專利的基礎,包括在全球的LCD相關專利已逾一千一百多件,申請中的還有二千八百多件,加上過去與IBM的師徒傳承經驗與情誼,業內人士推

估,實際的成交價格應該會低於十二億元。

業內人士指出,先前IBM將日本野洲(Yasu)TFT三代生產線予奇美電子(也就是後來的

IDT,奇美在今年初又賣給日本新力)之後,已逐漸淡出面板的量產製造,不過IBM旗下的大和研究所仍握有大量的TFT-LCD關鍵專利技術。連友達的競

爭對手奇美電子都表示,IBM在TFT產業上發跡甚早,因此掌握不少基礎、關鍵的專利。

以這次讓與友達的一百七十多項專利來說,只要其中有一項是有用的專利,就絕對是划算的交易。因為以國內面板廠年營收已經有千億元

以上的實力,如果因為專利問題導致無法出貨或是下游客戶也成為連帶被告,將嚴重影響後續的發展。

業內人士分析,目前日本面板龍頭夏普很明顯地準備以專利侵權控訴,阻撓台灣面板廠商進軍液晶電視領

域的速度,雖然現已有數家台灣面板廠商與夏普達成和解協議,但是友達仍在勉力抵擋之中。未來有了IBM專利的加持護身,將可以透過關鍵專利的交互授權,大

幅提升談判的能力,確保後續競爭力。

友達與日本Sharp今公布達成專利授權

聯合晚報 記者嚴珮華/台北報導(2005-07-07

12:18)

友達光電 (2409)今日上午公布,與日本Sharp簽定5年的專利交互授權合約,自今年7月1日起生效,至99年6月30日止,雙方將針對電腦應用相關業務,取得使用對方的授權專利,達到TFT

LCD電腦應用產品進行專利交互授權。

友達表示,此項專利授權合約以LCD電腦上應用為主,以LCD監視器、NB上等,但不包括LCD

TV。但友達對雙方交互授權的金額,以機密為由,不對外公布。

友達與Sharp昨日晚間簽定的此項交互合約,今日上午公布,並追溯至7月1日起生效,這項合約為5年。

這是友達繼6月30日宣布,以買斷方式取得IBM關鍵面板技術基礎專利之後,在一周之內,再次簽訂的技術授權合約,分別與美IBM與日本Sharp簽訂;前者是以買斷方式,獲得IBM170件美國專利,包括上中下游專利並應用至全球;後者是與日本Sharp針對LCD

電腦相關專利,5年內相互授權。

友達光電買斷IBM170件美國得利專利讓與合約,使友達光電擁有IBM累積之數百件薄膜電晶體液晶顯示器

(TFT-LCD) 相關專利,包括目前在業界廣泛使用的關鍵TFT-LCD基礎專利,此舉將更為鞏固友達多年來在平面顯示器智慧財產權之佈局,並增強其專利權之戰略實力。

友 達光電為國內最大、世界第三大TFT-LCD廠商,在專利技術上也在國內居於領先地位,截至2005年5月為止,友達光電獲得之世界各國專利已超過 1100多件,同時申請中的專利也高達2800件,發明型專利更超過九成以上,並蟬聯國內專利申請件數排名中光電產業之佼佼者,在2004年美國專利數量 成長率最快之全球企業中排名第五。取得IBM之TFT-LCD相關專利後,友達光電於美國之專利數將自約200件增加為約370件。

2005年6月29日

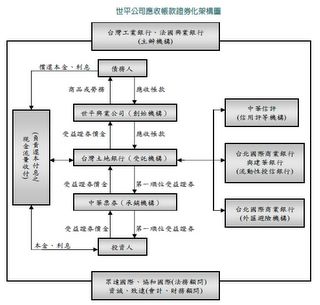

奇美籌資再進擊:ABCP

奇美今年的籌資動作真大,GDR之後,接著作ABCP。

比起之前奇美較保守的籌資策略,今年的籌資可說是「快、狠、準」,打了友達一記悶棍。友達今年發憑證落後於奇美,無論在氣勢上或是實質金額上都會受到影響。

(話說回來,兩大廠在圈錢上竭盡所能,這讓其他台灣面板廠很難混啊!LCD TV與6代線的戰場才剛開打,沒有糧草的廠商要怎麼打仗?)

奇美發ABCP,我想一個重要的原因應該是調整負債結構,奇美的負債比率一直很高,從創立之初到現在一直是如此。為了不讓負債比率一直攀高,透過ABCP這種表外融資的方式,可以降低對於銀行的借款需求,並保留授信額度,且不會拉高原先的負債比率。對奇美來說,ABCP雖然比公司債的成本來得高,但是可以在不改變原財務結構情況下又能圈錢,是相當好的金融工具。

面板業的燒錢速度快,籌資工具五花八門,學財金、企管的學生應該要多注意這個產業的動態,這是很好的教材(絕對比自己K財經教科書來得有趣)。以目前台灣的經營環境走向來看,企業大型化趨勢很明顯,各企業不能單靠向國內銀行、股民撈錢來滿足資金需求,要靠多樣化、跨國的籌資工具才行。這提供財金、企管學生一個新的就業方向。學校也應能提供相對應的完整課程,而不是教完CAPM、Real Options之後,就當作財管教完了,要能把實際的個案轉換成教學教材。不然,我們的財金、企管學生永遠無法設計新穎的金融商品,也無法跨入科技產業。

奇美電將美國錢變台灣債

2005.06.29 工商時報 胡采蘋/台北報導

才從全球存託憑證市場吸金兩百三十億元,奇美電子籌資戰場迅速轉回國內,上周奇美電再發出一百億元應收帳款證券化商品委託契約,準備將美元應收帳款證券化成「資產抵押商業本票」,大舉入侵本國票券發行市場。

奇美電預備發行的資產抵押商業本票(ABCP,Asset-backed CP),是每九十天在票券市場週轉一次的證券化商品,將是國內第二個ABCP,也是發行量最大者;上一個同類型商品是去年世平興業發行的四十億元應收帳款ABCP。

據了解,奇美電將拿出自己的美元應收帳款部位,證券化為以新台幣發行的九十天期商業本票,等於以未來將發行的美元換成快速到手的新台幣。相當於一百億元新台幣的美金應收帳款,主要來自韓國LG、各國中下游廠商向奇美電所購買的面板付款。

今年奇美電可說各項籌資工具都用上了,先是由母公司奇美實業發債增資特別股一百五十億元,半個月前又從海外吸金兩百三十億元(七.五億美元),現在又利用證券化商品準備「以緩濟急」,將應收帳款提前以證券方式收回資金。

銀行業者指出,此舉有助奇美電健全資本結構,一旦發行成功,未來燒錢迅速的面板業者,可以「前頭出貨、後頭收錢」,訂單談完就可以邊準備出貨邊準備證券化商品,出貨與收錢同時進行,加速資金的回收與再運用效率,不必再苦等下游廠商付錢。

熟悉債券與商業本票市場的業者指出,奇美電ASCP的籌資成本約比上次母公司發債成本略高,而低於銀行聯貸。類似評等的公司,國內五年期公司債利率約在一.八五%到一.九%左右,銀行聯貸利率約在二.五%左右,ASCP的成本約在二%左右,較銀行聯貸更為划算。

業者指出,投資該項商品時應從應收帳款對象判斷起,如果創始機構是高科技業,投資人可能透過類似奇美電的國際化企業,買進類似Intel、IBM、Compac等國際廠商的應收帳款債務。

由於奇美電上週才發出委託信給主辦銀行荷蘭銀行、台灣工銀、中國商銀,目前尚未決定該項商品的發行券別與金額。另外奇美電委託台灣銀行主辦的三百億元聯貸,也將在七月一日決定聯貸銀行團。

ABCP example: 世平興業

(資料來源:陳振遠、張眾卓,證券櫃檯 107期,p40)

====象 王====

我們能觸摸的東西沒有“永遠”,象王老師一再的說:『把股票握緊,裡面什麼也沒有,把股票拋開,你擁有的是一切。』

2005年6月27日

芭樂 叭叭叭? 勝達光電 山東建TFT六代廠

目前,不太可能將六代廠生產搬到大陸,沒有上游支援(模組廠位於山東),沒 有足夠營運人才與資金,沒事蓋六代廠養蚊子? 以友達的六代廠為例,整體良率現在最多過及格門檻(60%),要到8成的良率,可能要花一年的時間摸索,其中投入的工程師人數與流動資金需求十分驚人。一 個連模組廠都沒有個樣子的投資案,要成功的進入六代廠,嘖嘖嘖,想像力要十分豐富。

有一種可能性是採real options策略,將來可以逐步往中上游延伸。但是這個Option可以會hold很久很久,理由同上,沒有上游技術、人才、資金,要run六代廠是不可能的事。但是,在有這個“未來”投資承諾的可信(?)威脅下,的確會造成中國大陸面板廠的壓力,並且能獲得當地政府較高的支持。

比較值得注意的是,浤達光電的背後是誰?這則新聞從上個月我就有在追,但是一直沒有獲得比較明確的答案。

會不會是友達呢?「浤達光電」這個名字讓人很難不去直接想到友達。此外,如果背後真的有台灣面板廠的資金,那這個案子看來就有點「聯電-和艦」案的影子 –藉由在大陸設立代理人,一方面拉住顧客, 一方面對競爭對手施加壓力。(所以,友達會不會是藏鏡人呢?友達是不是從聯電那學了兩招。)

反正等到2006年勝達開始產出模組,從其最大的面板供應商大概就可得知出資者是誰!也可以知道是不是整件事是芭樂。

勝達光電 山東建TFT六代廠

2005/06/27 經濟日報 記者王茂臻/綜合報導

大陸經濟觀察報報導,具台資背景的浤達光電和大陸勝利油田合資成立勝達光電科技,將出資30億美元在山東興建薄膜電晶體液晶顯示器(TFT-LCD)六代廠,若中共核准,勝達光電將是大陸首座TFT-LCD六代廠。

報導引述勝達光電對外的說法,勝達六代廠將採用「台灣和日本的綜合技術,並將從台灣引入技術設備」。但我方目前尚未開放TFT-LCD前、中段製程登陸投資,若勝達從台灣引進技術和設備設立TFT-LCD六代廠,將違反我方法律。

報導指出,當地一位知情人士透露,浤達光電的股東是由台灣和日本的企業組成,而在台灣具有興建第六代面板廠的企業「就那幾家」。該人士指出,若沒有台灣企業參與,大陸根本不可能興建六代廠。

中共商務部網站的資料顯示,勝達光電科技總投資額為9,813萬美元,註冊資本額為3,271萬美元。其中維京群島浤達光電科技出資90%,勝利油田國際石油開發投資有限公司出資10%。

商務部網站載明,目前勝達光電僅取得TFT-LCD模組廠設立許可,一期工程完成後,可年產362萬片液晶顯示器模組。勝達光電建廠地點在山東省東營經濟開發區。

大陸目前尚未擁有TFT-LCD六代廠,另兩家面板廠京東方和上廣電的五代廠仍在興建,尚未量產。若勝達光電六代廠順利開工,京東方和上廣電將陷入繼續興建五代廠或立刻跨足六代廠的兩難局面。

東營市開發區管委會指出,勝達光電六代廠投資額為30億美元,年產規模達72萬片,預計2007年可開出全部產能,屆時員工總數將達到兩萬人。目前勝達已取得當地批准興建六代廠,但仍須北京點頭,最快今年9月可獲得中共中央審批。

大陸面板業界人士指出,「台商引入六代廠技術帶來的將是與大陸產品價格上的直接競爭。」他認為面板產業競爭表面上是比技術,實際上是企業實力的對抗和市場的搶奪。

業界人士指出,京東方和上廣電的五代廠尚未投產時,台商搶先把六代廠引進大陸,勢必迫使大陸生產商推向擴產第五代還是興建第六代的兩難境地。

大陸的媒體也在追這件事:

台商否認支持東營建六代面板廠遭質疑

第一財經日報/李攻 2005-7-4 9:23:40

技術來源遭對方否認

相關台灣廠商的否認,使山東東營液晶顯示器項目更顯撲朔迷離。

最近幾日,中國台灣的三家液晶生產企業先後否認自己向祖國大陸轉讓第六代液晶生產技術。而在此前的6月14日,東營液晶項目的操作公司——山東勝達光電科 技有限公司(下稱「勝達光電」)特別總裁助理馬開平解釋技術來源時,曾明確說,東營的液晶項目將採用台灣地區和日本的綜合技術。

6月8日,一期投資9813萬美元的山東東營液晶生產項目在東營市開發區正式奠基。

東營液晶項目第一期投資9813萬美元,第二期投資30億美元,未來10年內投資總額將達到217億美元,到2015年光電產業的銷售額將達到2400億美元。

雖然,馬開平沒有明確說明技術的具體來源,但他強調,在台灣地區,具有第六代液晶屏生產線的企業只有友達光電公司、中華映管公司和廣輝電子公司少數幾家,如果沒有台灣公司背景的話,東營的這個液晶項目根本無法完成。

馬開平說,「薄膜電晶體液晶顯示屏」生產技術從上世紀90年代起一直由日本廠商研發並掌握,同時它們壟斷著這一市場。1999年,韓國和中國台灣地區開始 掌握並介入這一技術領域,生產規模不斷擴大。由於中國台灣地區受制於地域影響力,島內市場容量小,局限了其建設「薄膜電晶體液晶顯示屏生產基地」。因此, 台灣地區的業內人士有意將該項目轉移到祖國大陸。

現在,馬開平的說法遭到了台灣廠商的否認。友達光電公司明確表示並不瞭解勝達光電,同時也不會轉讓第六代液晶顯示器技術;中華映管公司也表示此前從沒有聽 說過勝達光電,而該公司沒有任何一位員工曾去往大陸;此外,分析人士稱廣輝電子公司也不太可能轉讓技術給大陸企業,因為該公司在台灣地區的第六代液晶顯示 器工廠還沒有量產。

6月24日,記者曾致電山東省發改委,相關人士確認已經核准了勝達光電東營液晶一期項目,但對投資30億美元、註冊資本10億美元以及報請國家相關部門審批等,該人士表示不瞭解情況。

資金瓶頸

一位不願透露姓名的大陸液晶領域的資深專家參與了東營液晶項目的論證。他表達了自己的擔憂:「應該說項目總體給我的感覺不好,不過對於其中模塊項目我還是 投了贊成票,因為模塊項目中,顯示器後端模塊組裝過程生產的技術含量不高,市場風險不大。而對於整個六代線項目,技術來源、資金來源沒有讓人感到有著落。 當時我的感覺是,對六代線不要太認真,它們炒作的味道太濃。」

勝達光電的公司介紹中這樣描述其執行董事、總裁黃志誠:黃志誠先生1991年到日本,在此期間對日本新興產業發展趨勢多方面觀察和研究,回台後積極推動當 地產業升級,其間引進日本先進的PDP、LCD技術,提供給達諅、華映、台塑等公司相關技術咨詢顧問並協助規劃PDP、LCD項目。此外,亦積極引進 LCD液晶顯示器產業所需相關係統,並將LCD生產傳送系統台灣地區自製化。

上面的介紹將勝達光電的「台灣背景」作了詳細交代。而浤達光電之所以在維爾京群島註冊,據說是為了避開有關方面的技術輸出壁壘。在台灣地區,液晶技術限制向祖國大陸輸出。既要避開壁壘,而又坦言「台灣背景」,勝達光電的這種邏輯關係錯位令人不解。

除了技術來源的問題之外,下一個疑問便是資金問題。

據瞭解到,以月產能6萬張基板的生產線來說,液晶四代線投資要人民幣75億元,五代線要100億元,六代線要200億元,七代線則高達3000億元。資金將成為東營液晶項目的重要瓶頸。

「30億美元的巨資,並不容易解決,何況將來的217億美元。」採訪中,東營市開發區的一位官員表示。

據瞭解到,即便在上海浦東新區,截至今年4月18日之前的開發開放15年中,累計合同利用外資才252億美元。

對於資金來源的疑問,馬開平回應說:「只要項目有發展前途,資金並不是大問題。將來會依靠勝達光電這個平台,進行大規模融資。此前,浤達光電已同美國歐亞國際投資集團簽署了融資協議。根據協議,首批12.5億美元資金已基本不成問題。」

另據《東營日報》報道,12.5億美元資金將分作三批,陸續到位。2400億美元市場有何依據?

即使如此,對如此大的液晶項目,中國光學電子行業學會液晶分會理事長董旭旺曾表示,液晶屏生產線是一個「燒錢」的產業,只有不斷擴大投入和規模,才能產生 效益,日韓等地企業也是在交了大筆學費之後,才剛剛開始賺錢。但生產線升級和技術進步帶來的液晶屏價格的下降,使得新上馬液晶的企業盈利前景更加黯淡。

另外,記者注意到,上海社科院2005經濟預測課題組的報告認為,預計到2008年,液晶顯示器產值將增長到770億美元。未來6至8年液晶顯示器市場總 量將逐漸趕上半導體,新增市場總量可達1000億美元以上。這與勝達光電所稱的2400億美元的銷售額顯然相去甚遠。即使勝達光電壟斷了全球液晶市場,也 達不到2400億美元這個天文數字。

2005年6月17日

信普爭霸…Sharp這下慘了…

海信夏普爭奪「平板第一」

2005-05-19 08:42:02

作者:劉洪/來源:江蘇經濟

「目前,海信與夏普正在爭奪全球平板第一寶座,洋品牌紛紛打價格戰之際而中國軍團大打技術牌。」國務院發展研究中心、全球知名GFK調查和世界名牌家電網在全面調查分析後得出了這樣的結論。

視點:「信普爭霸」成就全球平板「雙子星格局」

金羊網 2005-05-24 09:50:30 曾建元

日前,國務院發展研究中心、全球知名GFK調查和世界名牌家電網在全面調查分析後得出權威結論,認為目前海信與夏普正在爭奪全球 平板第一寶座,在洋品牌打價格戰之際而中國軍團大打技術牌,「信普爭霸」所代表的技術與價格對決正成為中外平板彩電軍團的風向標。 日系彩電緣何集體潰敗中國 性價比成最大軟肋

2005年06月08日 08:06

來源:江南時報

據中華商務網近日統計:從今年2月開始,海信液晶電視以11.16%的銷售額佔有率位居國內液晶電視出口第一,同時,國家中怡康時代調查公布了2004 年4月至2005年4月所有彩電品牌在中國的「跨年度液晶銷售額調查報告」,中國液晶軍團以8.22億元的銷售額遙遙領先,所有外資品牌以4.79億元的 銷售額遠遠落在後面,日本彩電銷售額大約只佔中國軍團的50%;從第一名至第七名依次為海信、創維、廈華、長虹、TCL、康佳、海爾等,前7名全部是中國 品牌,日本彩電全部出局,而國際平板中國市場雙雄海信與夏普的「信普爭霸」也成為歷史,海信以1.98億元的銷售額一枝獨秀,而夏普僅以1.29億元的銷 售額排在第八位,不得不黯然退出一線品牌的爭奪。日系彩電慘敗中國與「抵制日貨」無關,主要是日系彩電在創新度、性價比、價值鏈三個方面全線滑落,「日系 危機」引人關注!

我只能說Sharp這下會在中國輸得很慘。過去,在大陸銷售的日系平面電視都半與大陸當地品牌持一定價差,維持高品質、高性能產品的形象。現在,大陸本地 品牌已經打得日本電視品牌哇哇叫,價差也保不住,未來幾年只會看到日系品牌逐步退出。Sharp在大陸的營銷管道一直不順利,因而在面對當地本牌的攻勢顯 得困滯,從去年便逐步改變營銷的模式,目前看來成效並不佳。

而且,當「信普爭霸」這種詞出現後,大陸的消費者更是擁護國貨,“咱 們的質量好,技術好,幹嘛用鬼子的貨!” 對Sharp而言,更慘的是,完全沒有辦法在媒體上與海信一爭高下,只要媒體持續把 「信普爭霸」、「日系危機」、「洋品牌打價格,中國品牌有技術」當成頭條、口號,沒多久Sharp的電視品牌在大陸就如同…風…一樣,慢慢的,慢慢的消逝 了…。

現在日本電視品牌在大陸吃不開,從技術、策略的相互作用,我們可以得到許多教訓。

技術上,TFT、PDP、背投等平面顯示技術,開了一扇新窗給後進的電視製造商。在CRT時代,日本品牌天下無敵,但現在後進的品牌卻可以大膽的說:在平面顯示時代,我們的技術不輸日本產品,瞧瞧分辨率、對比、造形、多媒體,哪一樣輸給日本人啦!

這是一種「技術.宣傳策略」,明明TV module都是拿日本、韓國、台灣的貨,而且不會是品質最好的貨…

策略上,技術上很普通沒關係,但是民族情感+媒體發言優勢+通路,哪有你Sharp打嘴炮的餘地啊。

日本LCD TV品牌在中國大陸市場上面臨經營窘境

一、事件背景說明

DisplaySearch發佈今年第一季的LCD TV產銷報告指出,中國大陸第一季的出貨量達到破紀錄的20萬台,佔有全球LCD電視市場的比重也從3.6%提高到6.4%,中國的品牌佔有該地市場的67%。而從今年5月開始,中國大陸媒體出現「(海)信(夏)普爭霸」一詞,並且接著很快的出現「日系彩電在中國全面潰敗」的論調。日本LCD TV品牌被中國大陸媒體與官方塑造成「不具價格與性能競爭力」,對於快速成長的中國大陸市場,日本LCD TV品牌面臨的競爭壓力不只來自於當地的本牌廠商。

二、事件影響與衝擊說明

日本LCD TV品牌在中國大陸的經營,除了要與中國本地LCD TV品牌競爭,更得面對來自中國大陸媒體與官方所釋放出對其不利的「消費訊息」。中國大陸媒體根據一分據稱“國務院發展研究中心、全球知名GFK調查和世界名牌家電網”的報告,以中國大陸LCD TV品牌的國內市場佔有率及出口值為分析基礎,做出「信普爭霸」、「洋二流」的報導結論。日本LCD TV品牌被歸類成價格高昂、性能一般的產品,而中國大陸品牌則是具有高度「性能/價格」比。

海信、創維、廈華、長虹、TCL、康佳、海爾等,是中國大陸主要的LCD TV品牌,並且形成領先群,但是從銷售額來看,彼此的差異不大,日本LCD TV品牌如夏普、Sony則被擠落到落後群。為何在全球市場表現搶眼的日本LCD TV品牌在中國大陸市場上施展不開?最大的原因在於日本廠商對於通路結構與經營模式太過集權、僵化,無法靈活面對中國大陸廠商的價格戰。以夏普為例,在中國共擁有5家生產、銷售基地和1家銷售公司(內設研發中心),6家公司隸屬於日本夏普總部管轄,但在通路、行銷計畫各自為政。直到去年,夏普才確立中國大陸的代理商與經銷生產體系,在今年五一周以積極的降價策略試圖搶回領先的地位。而日本LCD TV品牌的降價回應被當地媒體與官方策略性的視為「洋品牌紛紛打價格戰之際,而中國軍團大打技術牌」。

對於日本LCD TV品牌廠商來說,必需增加中國大陸的生產規模與調整經銷體系,才能與當地品牌一較高下。而對中國大陸LCD TV品牌而言,在具有在地經營優勢的基礎上,必需掌握穩定的品質與供貨面板來源,才能在價格戰中維持競爭力。在此競爭環境中,台灣面板廠商扮演重要的角色,藉由龐大的面板產能,與多年來在中國大陸所建構的後段組裝生產線,成為日本與中國LCD TV品牌廠商所必需爭取的策略夥伴。

2005年6月3日

佈局前瞻技術的承諾—三星的大尺吋OLED技術策略

一、 事件背景說明

三星SDI在去年SID 2004展出17吋的OLED TV面板,今年的SID 2005上進一步展出40吋OLED的TV面板。從三星SDI所展出的OLED面板的尺吋與性能來看,OLED技術的應用正快速成熟,也揭示三星在OLED技術上的領先地位。三星對OLED技術的持續開發也代表延伸運用現有資源以對未來技術的承諾。

二、事件影響與衝擊說明

分析FPD產業中廠商的競爭力,除了著眼於廠商在現有的技術上(TFT-LCD、PDP、 背投)所進行的各種競爭行為,如垂直整合、水平合併、策略聯盟、規格制定…等,更得觀察廠商如何在有限的資源下,持續對於“未來”的顯示技術進行投資與佈 局。對於處於高度資本密集產業的廠商,新技術造成進入障礙的改變、分工模式的解構,都會使過去的成功成為今日的負擔。廠商如何在現有生產效率提昇及未來技 術能力培養上取得平衡,是策略上的重大挑戰。

三星對於大尺吋OLED面板的技術開發歷程,或許可以做為廠商進行技術佈局的參考。(下表是兩屆SID展上三星的OLED面板的相關資訊。)

| | SID 2004 | SID 2005 |

| 材料 | 低分子有機EL | |

| 產品尺吋 | 17吋 | 40吋 |

| 解析度 | 1600×1200 | 1280×800 |

| 對比 | 1000:1 | |

| 亮度 | 400cd/m2 | 600cd/m2 |

| 技術特點 | 1. 利用雷射轉印技術(Laser-Induced Thermal Imaging, LITI)形成了材料層,改善傳統蒸鍍方式的低良率和高生產成本,以實現大尺吋面板生產的可行性。 2. a-Si Active matrix,利用现有第4代的TFT-LCD生產線(730× | |

| 技術目標 | 1. 開發高分子材料所適用的印刷機和製程,2005底計畫開發使用高分子材料的40吋面板。 2. 2007年前量產20吋的OLED TV面板 | |

“投資OLED有必要性嗎?”眾所皆知,三星的TFT-LCD與PDP面板具有強大的市場競爭力,不必要把OLED技術拉到檯面上來談,只要大力宣揚TFT-LCD與PDP面板的發展前景,持續投資現有的技術,以升高進入的障礙,就可以維持領先的市場地位。為何三星對於未來的技術會有持續性的承諾?原因不外乎經歷過主流技術更替的經驗,以及為了阻礙可能的競爭者進入。三星本身也是全球最大的CRT生產商,TFT-LCD在短短10年之間克服技術上的障礙成為主流的顯示技術,這種技術創新的所帶來的競爭優勢的轉移,三星了然於胸。三星在1970年代末期即投入TFT-LCD技術的研究,以及在1990年初立定TFT-LCD技術自主開發的政策,在1997年之後成為市場的領域者,成功的維持住CRT時代的領先地位。三星在TFT-LCD領域的成功,與1995年時採取的跨生產線世代投資策略有關(跳蛙策略),一舉打破日本廠商既有的技術優勢。同樣的,面對例如OLED、FED等技術,也會有廠商盤算採取類似的做法,破壞現有廠商既有優勢。

在現有的技術上,延伸並建立新的技術能力,是重要的策略佈局思維。台灣面板廠商屬於新生於TFT-LCD技術的廠商(除了華映之外),在逐步成長的過程中,也必需逐步對於屬於“未來”的技術上的佈局。國內的領導廠商,友達與奇美,也都擁有類似三星的OLED技術,但是對於技術的承諾程度,不若三星的積極、明確。如何平衡現有活動的效率,以及開展未來活動的機會,是台灣廠商所需思考的重要議題。

2005年5月20日

LCD Monitor內建WIN CE作業系統,Samsung的新產品

三星電子相關人員18日表示,該公司預定在本月底,於南韓市場推出搭載Network Client功能的企業用40吋與46吋LCD監視器,並將以此重點攻掠金融機構、交通機構與商場等企業用顯示器市場。」

從最近日本與韓國TV廠商的產品線來看,TV具有簡單的資訊處理功能逐漸成為一種基本配備。Samsung這次更猛,直接將CE建在LCD Monitor中,未來也可以預見TV內建作業系統。

Samsung主要是以南韓的國內市場為主,雖然報導中沒有寫出來『政府機關』,但是政府機關應該會是一個重要的買家。

這也是先前一直在談的,先創造出領先的國內需求,建立特定的產品利基,品牌之路才容易成功。像Samsung這個產品,目前雖然以高階的市場為主,但是在練兵一段時日之後,這種內嵌作業系統的經驗,會有助於往低階monitor或是TV開發出具資訊處理能力的產品。

遊戲主機大戰 可望帶動HDTV需求成長

一、事件背景說明

今年的E3展,Microsoft、Sony、Nintendo各自介紹他們的新遊戲主機。其中,Microsoft的Xbox 360(簡稱X360)與Sony的PlayStation 3(簡稱PS3)都支援HDTV,X360在2005年的耶誕商戰中就會發售。這一代的高性能主機除了可能成為數位家庭中最重要的設備,進一步更推動HDTV的需求成長。

二、事件影響與衝擊說明

在今年的E3展中,新一世代的高性能遊戲主機揭示在眾多數位家庭的終端設備的核心地位。這些高性能的遊戲主機所擁有的CPU、顯示處理晶片、記憶體、網路功能、硬碟存取功能、新的DVD規格、與無線連結的週邊設計,都是目前其他家庭匣道器(home gateway,例如STB)所不及的。這些高性能的遊戲主機極有可能以低於製造成本的價格銷售,以吸引更換新遊戲主機的玩家,及吸引新的消費族群,而這是其他家庭匣道器不可能採用的銷售方式。這表示,遊戲機成為你們家電視機的親密夥伴的機會比其他家庭匣道器高得多。

對電視機業者而言,這樣的趨勢不可能不去注意。在E3舉辦前,Samsung的HDTV被Microsoft選為全球X360的展示平台,以表現X360的高畫質遊戲畫面。Sony更是將PS3做為推動BD(Blue-ray Disc)與HDTV的重要武器。如同當初Sony推出PS2帶動DVD的普及,這一世代的高性能遊戲將高解析度的視訊帶入家庭。

X360

HDTV共分為1080i(1920×1080像素,隔行掃描)與720p(1280×720像素,逐行掃描)、1080p(1920×1080像素,逐行掃描)3種類型,720p與1080i 的HDTV訊號已經是X360與PS3的基本視訊品質要求,PS3更可以支援到1080p。目前,高畫質的數位廣播節目少,訊號覆蓋範圍小,多數消費者無從得知高畫質電視的優點,消費者購買具有接收HDTV訊號能力的電視意願不高。相對的,高性能、高畫質畫面表現能力的遊戲機刺激消費者選購HDTV的效果可能大過數位電視廣播。

PS3

至2004年為止,PS2累計出貨量超過8000萬台、Xbox累積出貨1550萬台,可以預估下一世代主機的巨大市場規模。新主機除了帶動更換主機的需求,也會因為新主機的多媒體功能而吸引新的消費者。這對於電視廠商而言,是一個可供推銷HDTV的龐大市場。這表示,HDTV的設計得更討好電玩玩家一些—友善的連結介面、高品質的畫質呈現,甚至電視外型和遊戲主機的麻吉搭配!

2005年5月7日

面板廠重啟新廠投資計畫 吸金大戰又將重現

今年面板廠商第一季的法說會,帶來第二季之後面板業景氣回昇、LCD TV超過2千萬的出貨量等訊息之外,並宣佈啟動新廠投資計畫。原先已達單一產業授信額度的銀行,也修改授信額度上限,爭取面板廠新的貸款計畫。

2005年4月22日

產業控股模式 面板廠商合併的新契機?

為提昇我國面板產業的競爭力,以及降低面板業高額投資對他產業的資金排擠效應,政府 相關部門不斷鼓吹面板廠商應採取合併。近日,行政院副院長吳榮義提出面板廠商應該可以採行產業控股公司模式整併,成為關注的議題。產業控股公司模式是什 麼?面板廠商對於此模式會有多高的意願?

二、事件影響與衝擊說明

什麼是「產業控股公 司」?我們可以從成立目的與法源來做探討。產業控股公司的成立目的,主要是為了促進企業的組織轉型,廠商可以轉型成立控股公司做為「總管理處」來管理日益 龐大的事業部組織與轉投資事業。另一個積極的目的,則是上市公司間透過股份轉換方式合組控股公司,以提高經濟規模,降低過度競爭。

例如, 大眾控股(大眾電腦主導)是科技業第一個上市實例,可以讓眾多龐雜的轉投資事業能清楚揭露資訊,並推動績效優良的子公司上市;而IC通路的世平與品佳則是 合組國內首家產業控股公司,世平及品佳將於股份轉換後下市,原世平及品佳股東將透由換股取得新設投資控股公司上市股票。

在法源上,產業控 股公司並無專法,經濟部傾向以現行法令推動產業控股公司成立,依賴企業併購法、公司法等法源。其中,企業合併法允許企業用現金、股份和其他財產作為併購對 價,創設了股份轉換和公司分割制度,引進了「以債作股」的公司重整程序。在合併方面,則明定合併效力,並增加了簡易合併和非對稱式合併規定。因而大幅活潑 了企業形成產業控股公司與進行併購可以運用的交易方式。

面板廠商會有多大的意願採取產業控股公司模式?目前看來,具有TFT-LCD、 PDP、CRT部門的華映反倒可能是第一個採取的廠商,透過分割的方式,將各部門分別上市,獨立營運。但要談到要在公司間形成一、二家產業控股公司,恐怕 仍不容易。面板廠商要面對的問題是股份轉換的作價、如何處理旗下原先分屬兩家公司的經營團隊與生產線配置兩大關鍵問題。股份轉換作價牽涉到經營主導權與股 東權益問題,所以將花費許多時間與精力才能定案。而且由於面板廠商各生產線的同質性高,經營團隊與生產線的配置會讓較為弱小的廠商處於「被處份」的地位, 因而不易達成合組的共識。

因此,目前對面板廠商而言,產業控股公司模式雖有其優點及相關法源的支持,但是面板廠商缺乏對於合組公司的共 識,恐怕難以成局。因此,在直接跨入產業控股公司的討論之前,如何促進面板廠商間的對話以形成資源配置的共識,而非各家廠商王不見王各自表述,或許是目前 政府最需要推動的要務。

2005年4月8日

新人新政 推動市場需求支持面板產業發展

4月4日,謝揆在財經首長會報宣示從貨物稅改革及數位電視開播來推動需求面的成長,以支持面板產業。因此,新聞局提出具體導入數位視時程及減半調降貨物稅配套方案, 經濟部則計畫由工業局與標準檢驗局在一個月內完成數位電視的標準建置工作,並由標準檢驗局負責建構後續的檢驗制度。

二、事件影響與衝擊說明

在數位電視開播的當時,透過需求面的刺激來帶動TFT-LCD面板及LCD TV的發展想法即已有人提出。到現在,終於現任行政首長已意識到要解決「沒有出路的投資」,需求面的刺激是重要的手段,而且是建立國家競爭力的重要基石。對於一向以推動供給面成長的台灣產業政策,稱得上是一大轉折。

兩兆雙星固然是推動面板產業發展的重要政策,但卻缺乏明確的「政策目標」,產值並不是好的政策目標。面板產業高度退出障礙的產業特性,在產業的成長期,使台灣的面板廠商與上下游廠商的投資不斷昇高,產值在這種情形下要突破一兆並非難事,只是時間早晚的問題。尤其是目前上下游廠商已經脫離需要扶植階段,此時,以產值為主的產業政策就需要進行目標上的調整。

此外,雖然政府一直以來將TFT-LCD產業視為拉動其他產業發展的「火車頭工業」,卻似乎不太了解到底拉動了哪些產業,也缺乏對於需求面的了解。以目前政府希望使面板設備自製率達到50%的目標為例,台灣面板產業的發展若不能帶起上游的設備能力的自主開發能力,會形成「無頭」的工業,因此的確需要政策的扶植。但是,如何建立設備商與面板廠商投資設備發展的風險分攤機制,以及哪些關鍵設備具有策略重要性,整個自製率提昇的宣示政策中並未對這兩個關鍵問題有所著墨。而從需求面來看,以目前所推動貨物稅減免方式推動數位電視的普及的政策為例,台灣消費市場若能在數位電視領域上創造出領先東亞各國的需求特性,將對於台灣品牌廠商外銷LCD TV、PDP TV、背投影電視有所助益(來源國效應)。但是,僅是終端的產品的價格下降,而沒有提供足夠的數位內容,缺乏數位環境的基礎建設,消費者仍難享受到數位生活的好處。

在擺脫產值掛帥的產業政策之後,連結需求面與供給面以建立新的競爭優勢值得鼓勵。如何在數位生活的時代中,台灣能創造出領先性的需求,使得製造供給端產生差異化的優勢,政府相關單位仍需多加把勁建立全方面的思考藍圖。

2005年3月25日

微形顯示背投影電視堀起 PDP電視前途黯淡?

PDP電視一直以來被視為是40吋、50吋以上螢幕的最佳選擇。但是,從去年的PDP TV的生產與銷售情況來看,今年PDP TV勢必得面對LCD TV與背投影電視的夾擊。

二、事件影響與衝擊說明

背投影電視(RPTV)一直以來被視為是PDP TV的過渡性產品。但是,2004年RPTV在美國、中國大陸市場的出色表現,讓日、韓電視機製造業者開始改變對於RPTV的「過渡產品」思維(以下分析不包括CRT背投)。

RPTV的特色在於易達到高解析度(1920×1080),且生產成本不隨尺吋放大而增加。唯一較受批評的是機身太厚,且需要底座。不過,最近的技術發展,使得RPTV的底座與機身厚度都得以大幅縮小,這讓以輕薄為特點大尺吋PDP TV面臨強大的競爭壓力。

從供給面來看,沒有PDP生產線的電視品牌廠商、系統廠商,都投入背投影電視的生產線與產品。例如,LCD TV大廠夏普(Sharp),與數位相機大廠佳能(Canon)在今年於北美地區推出背投影電視。新力(Sony)則是掌握HTPS-LCD投影技術的關鍵零組件,並跨足LCOS TV,以補強40吋以上電視產品線。目前,日本廠商除了富士通/日立聯盟、先鋒(Pioneer)、松下(Matsushita)等擁有PDP生產線的三大陣營之外,其餘家電廠商對於PDP TV都持較為保守的態度。此外,LCD TV在台、日、韓6代以上的生產線開能開出的情況下,尺吋的快速成長和低價化,將進一步搶攻PDP TV所佔據的市場。

從需求面來看,美國與中國大陸兩大市場對於RPTV的需求量成長快速。在美國市場,RPTV在所有電視中有近3成的佔有率。在中國大陸市場,40吋以上的RPTV的銷量規模大於PDP TV與LCD TV的總和,達到5%的佔有率。值得注意的是,不少日本家電廠商改變思維,開始在日本廠商推動RPTV,如傑偉世(JVC)。一但日本市場對於RPTV的接受度提高,將大大影響目前PDP TV的地位。

從供需條件的變化來看,RPTV的快速堀起,已對於PDP有極大的威脅。台灣在PDP生產上的競爭已然落後甚多,但在RPTV仍有許多進步的空間,值得產業界與產業政策制定者的關注。

2005年3月11日

TFT-LCD產業發展策略 台灣與中國大陸相互較勁

一、事件背景說明

財稅(2005)15號文的發佈,是中國大陸第一份正式明載扶植TFT LCD產業的產業政策,其內容主要為生產設備加速折舊與進口原物料與設備的關稅免徵。這對於我國面板產業的可能影響為何?以下進行簡要的分析。

二、事件影響與衝擊說明

如同台灣有「新興重要策略性產業獎勵辦法」來扶植面板產業,中國大陸也有了正式的產業政策來扶植本地的面板企業,台灣面板產業最關心的不外乎是成本競爭力的消長,以及對於現有產業結構的衝擊。

以目前的財稅(2005)15號文的內容來看,面板廠可以在3年內將折舊攤提完畢,以及享有進口原物料/設備關稅抵減,其主要的目的是在提昇中國大陸面板廠的成本競爭力。中國大陸的面板廠商是屬於後進者,必需依靠積極的價格策略來爭取顧客,但由於中國大陸的上游供應鏈並不完整,用進口的零組件成本過於高昂。因此,當處於供過於求的時期,面板價格的急速滑落,將嚴重傷害面板廠商的利潤。對進口原物料及設備施以關稅抵免,的確有助於降低虧損,並拉進與台灣面板廠商的成本差距。因此,在相同生產良率的條件下,中國大陸的面板業者更有企圖以低價的方式與領先的台灣廠商競爭。

官方明定的政策是否會促使TFT-LCD相關業者加快進入中國大陸的腳步?明確的政策出爐,這對於零組件廠商而言或許是一個加速進入的訊號。原因在於,零組件如彩色濾光片、偏光板等仍需許多更上游的原物料投入,原物料關稅減免可以讓這些零組件廠商可以在原物料成本上享有與設廠在台灣一樣的立基點。這對台灣的零組件廠商未嘗不是個好消息,對於資金較為充裕的零組件廠商而言,未來可以在台灣與中國大陸同時建立生產基地,以經濟規模拉高對面板廠商的談判力。在目前前中段array與cell製程因技術性質難以變動生產地點,部份後段的零組件廠有較高的移動性,在台灣與中國大陸的優惠政策下,未來可能會出現跨海生產的大型業者。

如今,我國政府也應該開始利用產業政策來扶植一直缺少的重要原物料生產鏈。當中國大陸廠商開始做跟台灣過去相同的事時,台灣廠商必需進行差異化,將具有價值的生產要素緊握在手,強化競爭力。

2005年2月25日

日本FPD產業整併 改變台日面板產業現有分工結構

從2002年開始,日本FPD產業歷經一連串的整併、分割的活動。如今富士通將TFT-LCD與PDP切割給夏普與日立,日本FPD產業中的TFT-LCD部份大致上形成夏普/富士通與日立/松下/東芝兩大TFT-LCD陣營,PDP部份則為日立/松下/富士通與先鋒/恩益禧兩大陣營。對於台灣FPD產業,由其是TFT-LCD產業而言,日本廠商重新聚焦核心能力的行為,勢必對於原先的台日合作關係產生影響。

二、事件影響與衝擊說明

自從1997年華映獲得日本三菱ADI的技轉之後,日本TFT-LCD廠商陸續釋出技術給予台灣廠商,因而開展出台灣大尺吋TFT-LCD產業。日本廠商不需投資大量資金在週期性的設備投資上,而可以從台灣的合作夥伴取得價格低廉與數量穩定的面板。這個階段,台日廠商互補不足,形成跨國的產業分工結構。但台灣面板廠商發展迅速,不到10年時間,已經成為世界第一的面板出產國,而在TV面板的影響力也逐漸增加。

但台灣面板產業的快進成長,改變原先台日互相依賴的基礎。台灣面板廠商目前的產品結構以利潤較差的LCD Monitor與NB等資訊用途面板為主,高利潤的LCD TV面板訂單是改善獲利與產能去化的重要來源,因而台灣面板廠商自然在LCD TV面板上極力爭取成為主要供應商。而對於擁有全球性品牌的日商(如松下、日立、東芝等), LCD TV是未來成長的重要動力,不可能讓關鍵的面板受制於台灣的面板供應商,因而仍需擁有以TV面板為主的面板廠產能做為後盾。倘若日本廠商擁有高比例的自有面板產能,將影響到台灣廠商的議價能力與供貨順位。

日本廠商能夠多快完成產能充足的生產體系與成本競爭力,是影響台日廠商互動的重要因素。從目前的資料來看,台日在六代線的競爭目前仍互有領先,日立/松下/東芝合組的IPS ALAPHA的六代線產能開出時間約落在2006年第二季,夏普/富士通則已經有一條六代線在量產營運;在台灣方面,今年有友達六代線與奇美5.5代線進入量產。但從量產能力的角度而言,2006年的TV面板市場,台灣面板廠商仍佔有優勢。因此,對目前尚有優勢的台灣面板廠商一個重要的策略考量即:在LCD TV時代中,如何在日本廠商的供應鍊中取得更有利的位置,成為互補者而非競爭者。在日本廠商的整併告一段落之際,台灣廠商如何重新佈建與日本廠商間的競合關係,將影響廠商的成長動能。

2005年2月4日

LCD TV面板大戰 生產線規畫完整性成勝負關鍵

對於台灣一線面板廠而言,32吋LCD TV面板的產出是支撐今年營收與獲利的重要支柱,對於韓國面板廠而言,32吋面板是為明後年37吋與42吋等級面板鋪路。但在各大面板廠積極推動32吋LCD TV成為主流尺吋,台灣面板廠商難以在32吋面板上獲得足夠利潤,同時因為缺乏足夠的生產線投資以因應37吋~40吋以上面板的需求,未來成長性將備受考驗。

二、事件影響與衝擊說明

為了追求生產效率的提昇,日韓面板廠不同世代生產線的規畫與產品佈局有緊密相關。夏普的6代線以上的生產線全以LCD TV為主,8代線針對40吋以上的TV;三星與LG的6代線以30~40吋TV為主,7代線以上的投資也都是針對40吋等級的TV。可以看出日韓大廠,在3代以下生產線用以生產中小尺吋,4代與5代線生產PC與NB用面板,6代以上則是鎖定TV面板的生產線規畫十分明確。

最值得注意的是日韓廠商在42吋以上TV面板的產品規畫與對應的7代線的投資。從去年美國市場42吋PDP TV的熱銷,面板廠商對於40吋以上的TV需求更具信心,7代線的投資更顯示其必要性。尤其對於三星與LG同時擁有PDP與LCD TV的廠商而言,去年42吋PDP的慘烈價格戰與供給過剩,使得他們有更強的動機將PDP推向更大尺吋(50吋以上),而以LCD TV填補40吋等級的市場需求。

從這個角度來看,今年32吋等級的TV可能只是日韓廠商為40吋等級鋪路的中期規畫,這對於台灣的面板廠並不是好消息。台灣面板廠所渴望LCD TV的爆炸性成長終於在今年可以看到,但是卻面臨成本劣勢與產出受限的問題。然而,日韓面板廠具有較佳的成本結構、良率高的生產線,與強勁的下游品牌,使得在32吋TV的價格戰中仍能有較佳的獲利。從去年第四季面板價格崩跌,而三星與LG的相對優異財務表現,不難看出韓國廠商在生產彈性與產品規畫的優勢,這使得台灣面板廠商在32吋TV上面臨強大的競爭。

由於台灣面板廠進入6代線的速度較慢,且在7代線的投資放緩,在現階段的30吋等級與未來的40吋等級的TV競爭中居於不利的地位。因此,今年台灣面板廠商是否能在32吋TV市場上取得足夠的市佔率與獲利,以及在6代線以上的投資加速,對於台灣面板產業未來的競爭力有深遠的影響。

2005年1月27日

台灣面板廠全力搶攻LCD TV主流尺吋 考驗獲利能力

一、事件背景說明

友達6代廠的32吋面板點亮與奇美5.5代廠即將在今年第一季之後量產,揭示台灣面板廠將明確主攻32~37吋的LCD TV市場,但此競爭激烈的市場考驗台灣面板廠的獲利能力。

二、事件影響與衝擊說明

日韓TFT-LCD的領導廠商對於7代與8代生產線的投資的規畫,即以40吋以上的TV市場為主,如三星、SONY與夏普都鎖定40吋~45吋的LCD TV。相較而言,國內面板廠現階段都在既有5代廠的基礎進行擴產,除了友達的6代線較快進入營運之外,其餘業者的新世代生產線的投資腳步略顯遲緩,因此,32~37吋等級的LCD TV市場為國內業者今年的主要目標市場。

但是,今年32~37吋等級的主流LCD TV市場的競爭將十分激烈。綜合目前數家研究單位的預估,今年LCD TV的總體出貨量至少可達1千2百萬台,32吋等級的TV佔30%,約360萬台。雖然日韓廠商在7代線以上已有完整的佈局,但在明年才有明顯的產能貢獻情況下,40吋以下的LCD TV仍是產品線的主力,與友達、奇美正面交鋒,這導致32吋~37吋的價格競爭異常激烈。依據DisplaySearch的預估,今年年底32吋面板的價格可能會來到500至550美元區間。台灣面板廠商想要在這個主流尺吋中爭得一席之地,勢必面臨獲利縮水的情況。

台灣面板廠必需在成本面上與日韓對手在32~37吋抗衡,以較為成熟的5代線及配合的零組件來維持成本競爭力或許是好方法。台灣面板廠商至少都已經有一年的5代生產線營運經驗,而主要零組件如玻璃、彩色濾光片、驅動IC、背光模組的成本也還有些許降價的空間。此外,5代線所用的玻璃,在品質與產能上較6代線穩定,面板廠內製的濾光片生產線,有利於供給的穩定與成本控制,這都有利台灣面板廠使用5代線生產32~37吋面板。

但是,若32~37吋面板的成長太快,會更加突顯5代線生產的產出不經濟缺點,並影響到整體的產品組合。5代線適合切割17~26吋的面板,用來切割32吋及37吋則只能切出3片及2片,且會排擠19吋等具有經濟切割率的尺吋。在沒有6/7代線的支援下,台灣面板廠商要利用5代線,一方面進攻32~37吋市場以保住未來在40吋以上的發展機會,一方面最大化17~26吋面板產出,廠商的生產彈性將是決定今年獲利能力的重要因素。

2005年1月15日

數位家庭概念逐漸成形 有助資訊大廠LCD TV品牌推廣

目前,美國LCD TV市場可以區分為二個大的區隔,一群是市佔率逾80%的日、韓傳統家電大廠(Sharp、Sony、Samsung、LG、Panasonic)TV品牌,另一群則是美國資訊大廠(Dell、 HP、Gateway)等品牌。雖然現今資訊大廠的LCD TV品牌的影響力尚弱,但是由微軟及資訊大廠所推廣的數位家庭概念可能會逐漸改變這個局勢。

二、事件影響與衝擊說明

日韓家電大廠幾乎掌控目前美國LCD TV市場,在產品線的完整性及通路的普及性都較美國本地資訊大廠佔有優勢,尤其高階產品市場幾乎全由這幾大廠所掌握。但是,今年的CES 2005大展中,微軟所大力推廣的數位家庭概念,可能會逐漸改善美國資訊大廠的不利地位。

今年CES大尺吋螢幕仍然是吸引眾人的眼光,尤其是三星大尺吋的102吋PDP與57吋LCD TV更是焦點。除此之外,微軟所推廣以MCE 2005(Windows Media Center 2005)為中心的「Digital Entertainment Anywhere」數位家庭概念在實際的產品中的應用更值得重視。

在過去一年裡,PC製造商與週邊製造業者發現使用者對數位休閒娛樂的渴望已經逐漸成型,並已經可以接受PC成為娛樂資訊的來源,無論是影片、音樂、照片都可以透過PC來取得、儲存和分享,無論是位在臥室或家庭辦公室裡。微軟MCE的設計可以被安裝在客廳而將PC變成一台電視或錄影機,支援HDTV 錄製、無線網絡和自動更新,也就是說,PC使用者基於原先PC的使用經驗,進一步利用MCE來架構家庭的娛樂系統。

MCE 2005, photo resources: http://www.whiningdog.net/Articles/Computers/Build/20041206-MCE2005/index.php

從CES 2005中,家電大廠的LCD TV都號稱可以具有media center功能(屬於自家的封閉系統)即可得知家電大廠對未來數位家庭的看好。而MCE則是微軟企圖建立的一個共通的產業平台,這對同屬資訊產業的美國資訊廠商具有相當程度的吸引力。目前MCE 2005也獲得Dell、Gateway、HP的普遍支持。

從美國的主要購物網站上資訊業者的LCD TV品牌的規格與技術論壇的使用者對於數位家庭建置的討論,可以看出PC使用者傾向使用具有PC-TV介面設計完整的資訊大廠LCD TV品牌(多半是26吋以下的產品)。因此,在微軟MCE的推廣,資訊大廠在MCE設備、LCD TV的整套家庭娛樂方案的配合下,資訊大廠的LCD TV品牌將有較大的發揮空間。